|

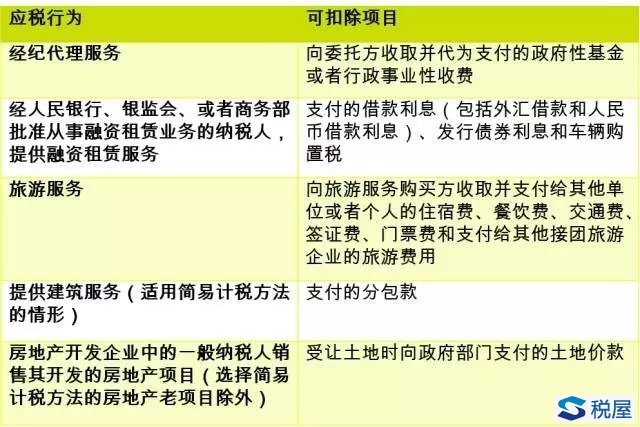

3. 税率和征收率 36号文规定了6%、11%和17%三档税率以及零税率,具体适用如下列示。征收率一般为3%,主要适用于小规模纳税人。 6%:提供增值电信服务、金融服务、现代服务和生活服务,销售土地使用权以外的无形资产 11%:提供交通运输、邮政、基础电信、建筑、不动产租赁服务,销售不动产,转让土地使用权 17%:提供有形动产租赁服务 零税率:境内单位和个人发生的特定跨境应税行为 4. 计税方法 a. 销售额 纳税人的销售额通常按纳税人发生应税行为取得的全部价款和价外费用确定。但36号文规定,在一些特殊情形下,纳税人可以从全部价款中扣除特定项目以确定销售额,例如:  b. 兼营和混合销售 36号文延续了106号文有关兼营业务的规定,即纳税人兼营销售货物、加工修理修配劳务、服务、无形资产或者不动产适用不同税率或者征收率的,应当分别核算适用不同税率或者征收率的销售额;未分别核算销售额的,从高适用税率或征收率。 与此同时,36号文对混合销售作出了规定:一项销售行为如果既涉及服务又涉及货物,为混合销售。从事货物的生产、批发或者零售,或以前述经营业务为主的单位和个体工商户的混合销售行为,按照销售货物缴纳增值税;其他单位和个体工商户的混合销售行为,按照销售服务缴纳增值税。 c. 进项税额 不得抵扣的进项税额——在106号文原有规定的基础之上,36号文新增了如下不得抵扣进项的项目: 非正常损失的不动产,以及该不动产所耗用的购进货物、设计服务和建筑服务; 非正常损失的不动产在建工程所耗用的购进货物、设计服务和建筑服务; 购进的贷款服务、餐饮服务、居民日常服务和娱乐服务。其中,纳税人接受贷款服务向贷款方支付的与该笔贷款直接相关的投融资顾问费、手续费、咨询费等费用,其进项税额也不得从销项税额中抵扣。 同时,已抵扣进项税额的固定资产、无形资产或者不动产如果发生不得抵扣进项的情形,应按下面公式计算不得抵扣的进项税额: 不得抵扣的进项税额 = 固定资产、无形资产或者不动产的净值 * 适用税率 新取得不动产的进项抵扣——适用一般计税方法的纳税人,在2016年5月1日后取得并在会计制度上按固定资产核算的不动产或者在2016年5月1日后取得的不动产在建工程,其进项税额应自取得之日起分2年从销项税额中抵扣,第一年抵扣比例为60%, 第二年抵扣比例为40%。 上述政策不适用于房地产开发企业自行开发的房地产项目,以及融资租入的不动产。 d. 建筑服务特殊规定 1) 一般纳税人以清包工方式提供的建筑服务,可以选择适用简易计税方法计税。 2) 一般纳税人为甲供工程提供的建筑服务,可以选择适用简易计税方法计税。 3) 一般纳税人为建筑工程老项目(即开工日期在2016年4月30日前)提供的建筑服务,可以选择适用简易计税方法计税。 4) 一般纳税人跨县(市)提供建筑服务,适用一般计税方法计税的,应以取得的全部价款和价外费用为销售额计算应纳税额。但应以取得的全部价款和价外费用扣除支付的分包款后的余额,按照2%的预征率在建筑服务发生地预缴税款后,向机构所在地主管税务机关进行纳税申报。 5) 一般纳税人跨县(市)提供建筑服务,选择适用简易计税方法计税的,应以取得的全部价款和价外费用扣除支付的分包款后的余额为销售额,按照3%的征收率计算应纳税额。纳税人应按照上述计税方法在建筑服务发生地预缴税款后,向机构所在地主管税务机关进行纳税申报。 6) 小规模纳税人跨县(市)提供建筑服务,应以取得的全部价款和价外费用扣除支付的分包款后的余额为销售额,按照3%的征收率计算应纳税额。纳税人应按照上述计税方法在建筑服务发生地预缴税款后,向机构所在地主管税务机关进行纳税申报。 |

相关阅读

版权声明:

出于传递更多信息之目的,本网除原创、整理之外所转载的内容,其相关阐述及结论并不代表本网观点、立场,政策法规来源以官方发布为准,政策法规引用及实务操作执行所产生的法律风险与本网无关!所有转载内容均注明来源和作者,如对转载、署名等有异议的媒体或个人可与本网(sfd2008@qq.com)联系,我们将在核实后及时进行相应处理。

最新内容

热点内容